Alle Parameter, alle Einstellungen Breakout Brain

Alle Parameter im Detail erklärt

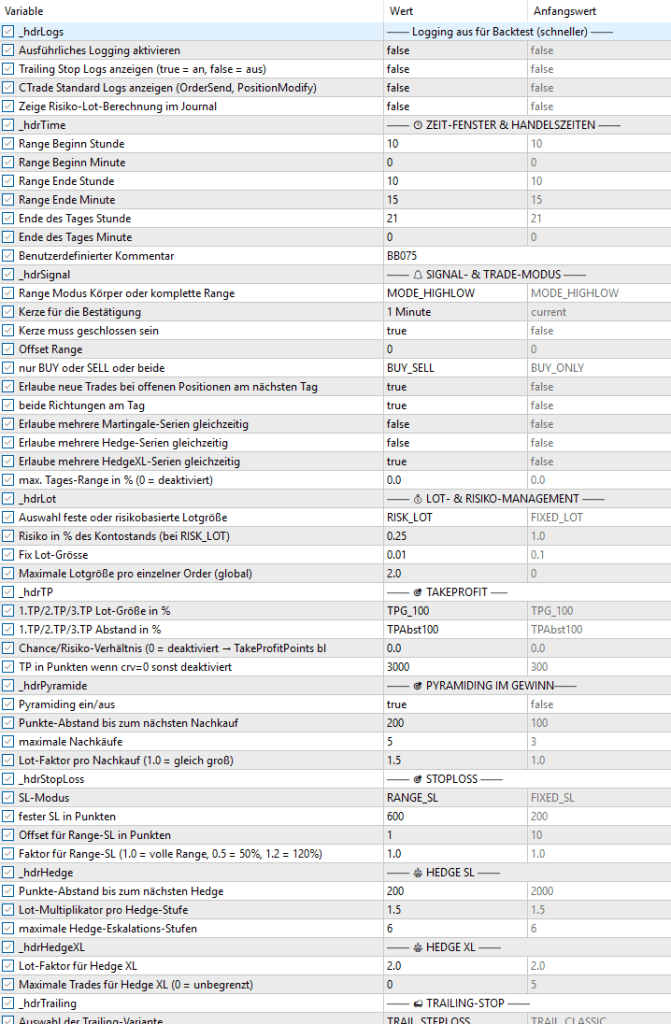

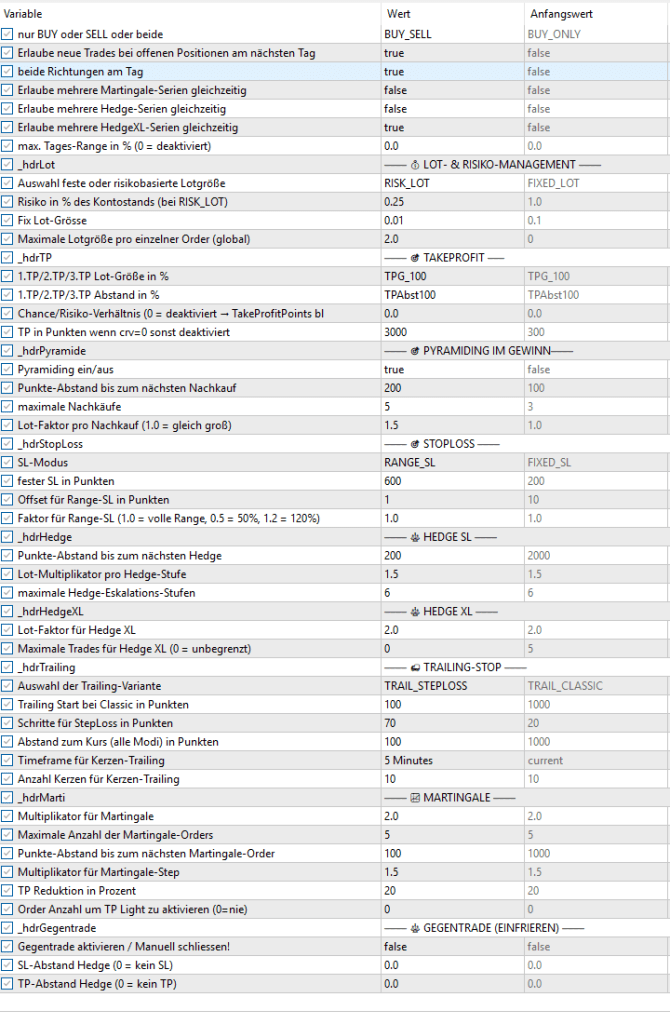

Auf dieser Seite stelle ich dir alle Parameter vor, mit Beispielen, erkläre sie sehr genau und dann weißt du hinterher, wenn du einmal durch bist, was du, wo, wie einstellen musst. Ich fange mal damit an, dass ich die Parameter hier rein stelle als Bild, dass du siehst, wie das aussieht und dann weißt du was welcher Parameter macht.

Dieser Expert Advisor (EA) ist exklusiv für die MetaTrader 5 Plattform entwickelt worden und wird auch nur für diese verfügbar sein.

Einleitung: Der BreakoutBrain für fortgeschrittene Anwender

Der BreakoutBrain ist ein spezialisierter Expert Advisor für MetaTrader 5, der darauf ausgelegt ist, von Kursausbrüchen aus definierten Preisspannen zu profitieren. Er bietet eine breite Palette an Konfigurationsmöglichkeiten für Einstieg, Positionsmanagement, Gewinnmitnahme und Risikokontrolle, die es erfahrenen Nutzern ermöglichen, ihn an verschiedene Marktbedingungen und Handelsstile anzupassen. Seine Stärke liegt in der Flexibilität, insbesondere bei der Handhabung von Verlust-Szenarien durch die Hedge– und Hedge XL-Modi sowie durch die Möglichkeit, Gewinne durch Pyramidisieren zu maximieren.

Die Kernlogik: Handel bei Ausbruch aus einer definierten Range

Das Grundprinzip des BreakoutBrain ist klassisch und effektiv:

- Range-Definition: Zu einer vom Nutzer festgelegten Zeit (Parameter:

Range StartStundeundRange StartMinutebisRange EndStundeundRange EndMinute) identifiziert der EA das Hoch und Tief dieser Periode. Diese Preisspanne bildet die „Box“. - Signalgenerierung: Nach Ablauf dieser Definitionsphase wartet der EA darauf, dass der Kurs

- über das Hoch der Box (plus einem optionalen

Offset Rangein Punkten) steigt, um ein Kaufsignal zu generieren. - unter das Tief der Box (minus einem optionalen

Offset Rangein Punkten) fällt, um ein Verkaufsignal zu generieren.

Der Nutzer kann wählen, ob ein reiner Kursbruch genügt oder ob eine Kerze auf dem

Timeframe für Bestätigungaußerhalb der Box schließen muss (Kerze muss geschlossen sein). - über das Hoch der Box (plus einem optionalen

- Handelszeiten: Neue Trades werden nur bis zu einer bestimmten Uhrzeit (

Ende des Tages StundeundMinute) eröffnet.

Verlustmanagement-Strategien im Detail: Hedge vs. Hedge XL

Wenn ein Trade sich nicht wie erwartet entwickelt, bieten die Hedge– und Hedge XL-Modi ausgefeilte Mechanismen, um die Situation zu managen. Diese werden über den Parameter StopLoss Modus ausgewählt.

Der klassische Hedge-Modus (StopLoss Modus = HEDGE)

Dieser Modus zielt darauf ab, einen laufenden Verlust durch das Eröffnen von Gegenpositionen zu neutralisieren oder sogar in einen Gewinn zu verwandeln.

- Auslöser: Wenn eine offene Position (oder eine Gruppe von Positionen in eine Richtung) einen bestimmten Verlust in Punkten erreicht, der über den

Punkte-Abstand bis zum nächsten Hedgedefiniert wird. - Aktion: Eine Gegenposition wird eröffnet.

- Lotgröße: Die Lotgröße der Hedge-Position wird mit dem

Lot-Multiplikator pro Hedge-Stufeim Vergleich zur Gesamt-Lotgröße der ursprünglichen Verlustpositionen multipliziert.

Beispiel: Ursprüngliche Position 0.1 Lot Buy.Lot-Multiplikatorist 1.5. Wenn derPunkte-Abstanderreicht ist, wird eine Sell-Position mit 0.1 * 1.5 = 0.15 Lots eröffnet. Erreicht diese Sell-Position (oder die verbleibende Buy-Position) erneut denPunkte-Abstandan Verlust, wird die nächste Stufe mit entsprechend angepasster Lotgröße eröffnet. - Stop-Loss/Take-Profit: Die Hedge-Trades selbst werden in der Regel ohne initialen Stop-Loss, aber mit einem über eine interne Funktion berechneten Take-Profit eröffnet. Das Ziel ist, dass die Hedge-Positionen Gewinne erzielen, die die Verluste der ursprünglichen Trades ausgleichen oder überkompensieren.

- Lotgröße: Die Lotgröße der Hedge-Position wird mit dem

- Stufen: Dieser Prozess kann sich bis zu den

Maximale Hedge-Eskalations-Stufenwiederholen. - Wichtig: In diesem Modus gibt es keinen klassischen Stop-Loss für die initiale(n) Position(en) der Serie. Der „Stop“ ist quasi die Eröffnung der ersten Hedge-Stufe.

Der dynamische Hedge XL-Modus (StopLoss Modus = HEDGE XL)

Der Hedge XL-Modus ist eine Weiterentwicklung und nutzt die Grenzen der initialen Ausbruchs-Box als dynamische Stop-Loss- und Einstiegspunkte für Folgetrades.

- Initialer Trade: Ein normaler Breakout-Trade wird eröffnet, z.B. ein Buy am Hoch der Box. Der Stop-Loss für diesen ersten Trade wird am Tief der Box gesetzt.

- Auslöser: Der initiale Trade erreicht seinen Stop-Loss (also die gegenüberliegende Seite der ursprünglichen Box).

- Aktion:

- Am Ausstoppungs-Preis (z.B. Tief der Box) wird sofort eine Gegenposition eröffnet (im Beispiel ein Sell).

- Lotgröße: Die Lotgröße dieser neuen Position ist die Lotgröße des ausgestoppten Trades multipliziert mit dem

Lot-Faktor für Hedge XL. - Neuer Stop-Loss: Der Stop-Loss für diese neue Sell-Position wird nun am Hoch der ursprünglichen Box platziert.

- Take-Profit: Wird dynamisch intern berechnet.

- Fortsetzung: Wenn diese Sell-Position nun ebenfalls ausgestoppt wird (also das Hoch der Box erreicht), wird an diesem Punkt wieder eine Buy-Position eröffnet, deren Stop-Loss am Tief der Box liegt, und so weiter.

- Stufen: Dieser Zyklus kann sich bis zu

Maximale Trades für Hedge XLwiederholen.

Unterschiede und Anwendungslogik Hedge vs. Hedge XL:

| Feature | Hedge-Modus | Hedge XL-Modus |

|---|---|---|

| Auslöser | Verlust in Punkten (Punkte-Abstand bis zum nächsten Hedge) |

Erreichen des SL an der gegenüberliegenden Box-Grenze |

| Einstieg Ort | Aktueller Marktpreis | Preis des vorherigen SL (Box-Grenze) |

| SL Logik | Initial keine SLs, „SL“ ist der Hedge-Einstieg | SLs basieren auf den initialen Box-Grenzen |

| Lot Faktor | Lot-Multiplikator pro Hedge-Stufe |

Lot-Faktor für Hedge XL |

| Max Trades | Maximale Hedge-Eskalations-Stufen |

Maximale Trades für Hedge XL |

Der Hedge-Modus ist traditioneller und versucht, durch „Überlagerung“ von Gegenpositionen eine Balance zu finden. Der Hedge XL-Modus ist aggressiver und nutzt die Volatilität innerhalb der initial definierten Extreme (Box-Grenzen) aus, indem er bei jedem „Fehlausbruch“ die Richtung wechselt und das Volumen erhöht.

Gewinnmitnahme optimieren: Teilverkäufe und gestaffelte Ziele

Der BreakoutBrain ermöglicht es, eine Handelsposition in bis zu drei Teile aufzuteilen, um Gewinne flexibler zu realisieren. Dies wird über zwei Parameter gesteuert:

-

1.TP/2.TP/3.TP Lot-Größe in %(interntpSet/ EnumTPGr)Dieser Parameter bestimmt, wie die gesamte, initial berechnete Lotgröße auf die Teil-Orders aufgeteilt wird.

- Beispiel 1: Auswahl

TP_100(entspricht 100% / 0% / 0%)

Wenn die Lotberechnung 0.3 Lots ergibt, wird eine einzige Order mit 0.3 Lots eröffnet. - Beispiel 2: Auswahl

TP_50_25_25(entspricht 50% / 25% / 25%)

Wenn die Lotberechnung 0.4 Lots ergibt, werden drei Teil-Orders eröffnet:- Order 1: 0.2 Lots (50%)

- Order 2: 0.1 Lots (25%)

- Order 3: 0.1 Lots (25%)

Alle diese Teil-Orders erhalten denselben Stop-Loss, aber unterschiedliche Take-Profit-Ziele.

- Beispiel 1: Auswahl

-

1.TP/2.TP/3.TP Abstand in %(interntpAbst/ EnumTPAbst)Dieser Parameter legt fest, in welchem Abstand die Take-Profit-Ziele der Teil-Orders liegen. Die Prozentangaben beziehen sich auf eine „Basis-TP-Distanz“. Diese Basis-TP-Distanz wird entweder durch die

Chance/Risiko-Verhältnisbestimmt oder, fallsCRV(Chance/Risiko-Verhältnis) auf 0 (deaktiviert) steht, durch dieTakeProfitPunkte.- Beispiel 1: Auswahl

TPAbst100(100% / 0% / 0%) und die Lot-Größen-Einstellung istTP_100

Basis-TP-Distanz sei 200 Punkte. Es wird eine Order eröffnet, deren TP 200 Punkte vom Einstieg entfernt ist. - Beispiel 2: Auswahl

TPAbst50_25_25(TP1 bei 50%, TP2 bei 75%, TP3 bei 100% der Basis-Distanz) und die Lot-Größen-Einstellung istTP_50_25_25

Basis-TP-Distanz sei 400 Punkte.- Order 1 (50% Lot) TP: 0.50 * 400 = 200 Punkte vom Einstieg.

- Order 2 (25% Lot) TP: 0.75 * 400 = 300 Punkte vom Einstieg.

- Order 3 (25% Lot) TP: 1.00 * 400 = 400 Punkte vom Einstieg.

- Beispiel 1: Auswahl

Gewinne maximieren: Die Pyramiding-Strategie

Mit der Pyramiding-Funktion (Pyramiding ein/aus) können Sie einer bereits profitablen Position weitere Orders hinzufügen, um maximale Gewinne aus einem starken Trend herauszuholen.

- Startbedingung: Pyramiding wird erst aktiv, wenn die ursprüngliche Position (bzw. alle Teil-Positionen der initialen Order) ihren Stop-Loss mindestens auf den Einstiegspreis (Break-Even) nachgezogen hat. Dies stellt sicher, dass keine zusätzlichen Positionen eröffnet werden, solange die ursprüngliche Position noch im Risiko steht.

- Erste Pyramiden-Order: Sobald Break-Even erreicht ist, kann die erste zusätzliche Order platziert werden. Die Lotgröße ist typischerweise die

Basis-Lotgröße der Serie * Lot-Faktor pro Nachkauf. - Folgende Pyramiden-Orders:

- Weitere Orders werden hinzugefügt, wenn der Kurs sich um die

Punkte-Abstand bis zum nächsten Nachkaufweiter in Gewinnrichtung bewegt hat (gemessen vom Preis der letzten Pyramiden-Order). - Die Lotgröße ist die

Lotgröße der vorherigen Pyramiden-Order * Lot-Faktor pro Nachkauf. - Dies kann bis zu

Maximale Nachkäufewiederholt werden. - Alle Pyramiden-Orders erhalten denselben (mittlerweile im Gewinn befindlichen) Stop-Loss der Ursprungsposition.

- Weitere Orders werden hinzugefügt, wenn der Kurs sich um die

Positionsgrößen-Management: RISK_LOT und die Rolle des Stop-Loss

Der EA bietet zwei Modi zur Bestimmung der Positionsgröße (Auswahl über Auswahl zwischen fester oder risikobasierter Lotgröße):

FIXED_LOT: Es wird immer die fest eingestellteFix Lot-Grösseverwendet.RISK_LOT: Die Lotgröße wird dynamisch berechnet, um bei Erreichen des Stop-Loss nur einen bestimmten Prozentsatz (Risiko in % des Kontostands) des aktuellen Kontostands zu riskieren.

Wichtig für RISK_LOT: Die Berechnung einer risikobasierten Lotgröße setzt voraus, dass ein konkreter Stop-Loss-Preis bekannt ist, um die Distanz zum SL und damit das monetäre Risiko pro Lot zu ermitteln.

- Dies funktioniert einwandfrei mit

StopLoss Modus = FIXED_SL(woStopLossPunkteden SL definieren) oderStopLoss Modus = RANGE_SL(wo die Box-Grenzen den SL bestimmen). - Bei Modi wie

MARTINGALEoderHEDGE, bei denen die initiale Order oft ohne direkten Stop-Loss eröffnet wird (SL = 0), kann dieRISK_LOT-Berechnung nicht zuverlässig greifen. In solchen Fällen greift der EA auf dieFix Lot-Grösseals Fallback zurück oder verwendet ein minimal zulässiges Lot, falls die SL-Distanz Null ist.

Der sofortige Gegentrade (Gegentrade aktivieren)

Unabhängig von den Stop-Loss-Modi HEDGE oder HEDGE XL gibt es eine separate Option Gegentrade aktivieren.

- Funktion: Wenn diese Option aktiviert ist, wird sofort nach der Eröffnung eines primären Breakout-Trades eine Gegenposition mit der gleichen initialen Lotgröße eröffnet.

- Beispiel: Der EA eröffnet einen Buy-Trade aufgrund eines Ausbruchs nach oben. Ist

Gegentrade aktivierenan, wird sofort danach ein Sell-Trade mit identischer Lotgröße platziert. - SL/TP des Gegentrades: Der Stop-Loss und Take-Profit für diesen sofortigen Gegentrade werden durch

SL-Abstand HedgeundTP-Abstand Hedge(Punkte-Werte) relativ zum Einstiegspreis des Gegentrades bestimmt. - Sinnvolle Anwendung:

- In Märkten mit hoher Volatilität und schnellen Umkehrbewegungen nach einem initialen Ausbruch (z.B. „Fakeouts“).

- Um eine Art Straddle-Position um den Ausbruchspunkt zu erzeugen, in Erwartung einer starken Bewegung, aber ohne klare Richtungsprognose für die unmittelbare Folgeentwicklung.

- Bei News-Trading, um von der erhöhten Volatilität in beide Richtungen zu profitieren, falls der erste Ausbruch schnell fehlschlägt.

Kontrolle über parallele Risikoserien: Die „Serien-Blocker“

Für die risikoreicheren Strategien (MARTINGALE, HEDGE, HEDGE XL) gibt es spezielle Parameter, um zu kontrollieren, ob mehrere dieser Serien gleichzeitig laufen dürfen:

Erlaube mehrere Martingale-Serien gleichzeitigErlaube mehrere Hedge-Serien gleichzeitigErlaube mehrere HedgeXL-Serien gleichzeitig(standardmäßig ofttrue, die anderenfalse)

Bedeutung:

Wenn einer dieser Schalter auf false (deaktiviert) steht, wird der EA keine neue Serie des entsprechenden Typs starten, solange bereits eine andere Serie desselben Typs aktiv ist.

- Beispiel

Erlaube mehrere HedgeXL-Serien gleichzeitig = false:- Der EA startet eine HedgeXL-Kaufserie. Diese Serie ist aktiv.

- Kurz darauf gibt es ein valides Signal für eine HedgeXL-Verkaufsserie.

- Da der Schalter auf

falsesteht, wird diese neue Verkaufsserie nicht gestartet. Der EA wartet, bis die erste HedgeXL-Kaufserie vollständig abgeschlossen ist.

- Beispiel

Erlaube mehrere HedgeXL-Serien gleichzeitig = true:

In der gleichen Situation wie oben würde die neue HedgeXL-Verkaufsserie gestartet und parallel zur laufenden Kaufserie gehandelt. Der EA verwaltet diese Serien dann unabhängig voneinander.

Dies ist ein wichtiges Risikomanagement-Feature, um zu verhindern, dass der EA bei ungünstigen Marktbedingungen mehrere hochriskante Serien gleichzeitig eröffnet und das Konto übermäßig belastet.

Geeignete Märkte und erweiterte Anwendungsfälle

- Primäre Testmärkte: Der BreakoutBrain wurde vorrangig auf Indizes wie dem NASDAQ und DAX entwickelt und getestet, da diese oft die nötige Volatilität für Breakout-Strategien aufweisen.

- Weitere Märkte: Er kann potenziell auch auf anderen volatilen Indizes, Rohstoffen (z.B. Gold, Öl) oder sogar auf Haupt-Währungspaaren funktionieren. Dies erfordert jedoch sorgfältiges Testen und eine Anpassung der Parameter, insbesondere der Zeitfenster für die Range-Definition und der Volatilitäts-abhängigen Einstellungen.

- News-Trading: Eine interessante Anwendungsmöglichkeit ist das Handeln von wichtigen Nachrichtenereignissen (z.B. Zinsentscheidungen, Non-Farm Payrolls, Pressekonferenzen).

- Ansatz: Man definiert ein sehr enges Zeitfenster für die Range-Bildung (

Range StartStundebisRange EndStunde) unmittelbar vor der Veröffentlichung der Nachricht. - Der EA ermittelt die enge Vor-Nachrichten-Range.

- Sobald die Nachricht veröffentlicht wird und der Kurs stark in eine Richtung ausbricht, kann der EA den Trade automatisch eingehen.

- Hierbei sind Parameter wie

Offset Range,StopLoss Modusund die TP-Strategie entscheidend. DerSofortige Gegentradekönnte hier ebenfalls von Nutzen sein.

- Ansatz: Man definiert ein sehr enges Zeitfenster für die Range-Bildung (

Die Flexibilität des BreakoutBrain erlaubt es, ihn durch sorgfältige Parametrisierung an eine Vielzahl von Marktsituationen anzupassen. Denken Sie jedoch stets daran, jede neue Einstellung und jeden neuen Markt gründlich im Strategietester und auf einem Demokonto zu validieren, bevor Sie echtes Kapital einsetzen.